中国两大化工巨头合并如箭在弦,外企在拆分,国企在合并,why?

作者:流程工业

发布时间:2020-09-09

近年来一直传言的“两化”合并渐趋明朗。本月,中国中化集团有限公司董事长兼中国化工集团有限公司董事长宁高宁在国新办的发布会上透露:“中化集团和中国化工两家企业的合并正在进行中”。相较于国企的不断合并,外企却在不断拆分,中外趋势为何如此不同?

自2003年国资委成立以来,其履行出资人职责的企业数量已从最初的189家缩减至如今的96家,减少将近一半。近年来,包括南北车、宝钢武钢、国电神华、中电投与国家核电都是典型的剧烈改变行业格局的大型国企合并。中国中化与中国化工随着宁高宁在2018年6月兼任两家公司董事长,合并也箭在弦上。

专业化整合是央企重组的主要方向,化工行业是今年央企重组的重点行业之一。

中化集团和中国化工是中国化工行业的两大巨头,两者均属于国务院国资委监管的中央企业,在2020年《财富》世界500强排行榜中,中化集团位列第109位,中国化工位于第164位。

截至2019年12月底,中化集团资产总额达到5643亿元,中国化工的资产总额为8439亿元,由此看来,两家企业合并以后,资产总额将超过1.4万亿元。

客观上说,中国化工和中化集团在化工板块的业务存在高度重合,而且中国化工的化工业务与中化集团的能源、农业业务存在产业链上下游关系,所以,从业务关联的角度看有必要将两者进行合并重组。

今年1月初,中化集团、中国化工发布消息称,将各自旗下农化板块业务注入中国化工集团旗下所属先正达集团股份有限公司[现用名中化工(上海)农业科技股份有限公司]。

根据整合方案,先正达集团将包括先正达股份有限公司、安道麦、扬农化工以及中化化肥等核心资产。6月18日,全球最大农化公司先正达集团宣布正式成立,标志着“两化”农化板块合并收官。

事实上,早在2018年6月,中化集团董事长宁高宁兼任中国化工董事长和党委书记之后,“两化”合并的预期不断升温。

宁高宁被外界誉为“并购之王”,其在掌舵华润集团、中粮集团期间,主导了多起并购重组,使两家企业得以做大做强。

除了两化合并,

2019年1

2月20日晚

间,鲁西化工披露公司关于实际控制人拟发生变更的提示性公告,引发业界热议。

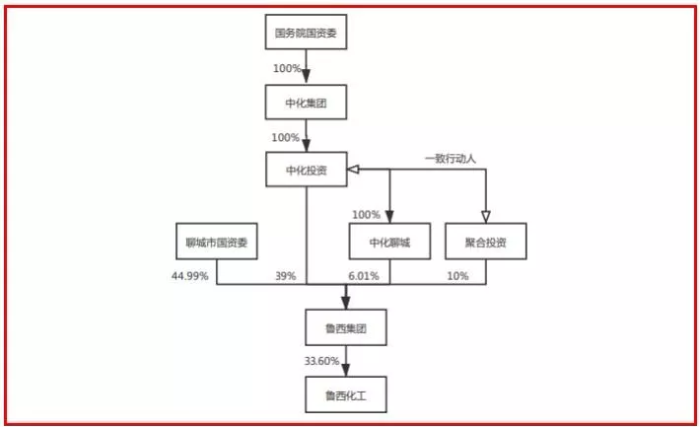

中化投资将通过持股及与聚合投资的一致行动合计控制鲁西集团55.01%的股权,成为鲁西集团控股股东。

中化投资及其一致行动人中化聊城、聚合投资将通过鲁西集团间接控制公司33.6%的股份,并实现对公司的控制,中化集团将成为公司的实际控制人。

与中国的国企在不断合并相反,欧美工业巨头的拆分潮一直在进行中。

2020年6月29日晚间,流程君的信箱收到一条重磅新闻——《bp同意将其化工业务出售给英力士 (INEOS)》,新闻稿指出, 此交易价值为50亿美元,包含bp全球的芳烃、乙酰以及相关业务。交易将进一步加强bp的财务状况,提前一年完成150亿美元的资产剥离目标,作为重塑bp的一部分,此举是进一步聚焦投资组合的战略举措。

自1973年bp通过化工技术进入中国以来,至今已将近半个世纪。bp在华的主要商业活动包括:油气勘探与开发、石化产品生产与销售、航空燃油供应、成品油零售、润滑油业务、油气供应与贸易、液化天然气接收站和输气干线以及化工技术许可。

2020开年以来,短短一个月已经有3家制药巨头宣布了业务拆分计划:

2月5日,默沙东(MRK.US)宣布拆分计划,肿瘤、院内产品,疫苗和动保业务继续保留,而将女性健康产品、成熟产品和生物类似物产品成立一个新公司并独立上市,预计在2021年上半年完成;

2月5日,GSK(GSK.US)也宣布了拆分计划:在未来两年内将公司分为两个实体:一个将专注于药品和药物开发,另一个则专注于消费者健康业务;

2月24日,赛诺菲(SNY.US)宣布将其在欧洲的六个原料药生产基地合并在一起,创建一家独立的原料药公司。2019年11月,赛诺菲还透露了剥离消费者健康业务的计划。

化工巨头陶氏与杜邦在2017年9月合并为陶氏杜邦,成为全球最大的化工公司。

但2019年,但随即拆分为三家公司,分别聚焦农业、特种产品和化学材料。

去年6月杜邦公司宣布,随着农业部门从原陶氏杜邦公司成功分拆并分立为科迪华公司,杜邦公司以独立公司身份全新亮相。

作为创新提供者,杜邦公司以专业化的增值解决方案,为各行各业和人们日常生活带来革新。杜邦公司的普通股同日在纽约证券交易所(纽交所)开始常规交易,股票代码为“DD”。

这意味着,全球最大的化工企业,陶氏杜邦正式分家,这也很可能代表着全球化工行业格局和发展趋势的转变!

早在今年4月初,陶氏从陶氏杜邦联合体拆分独立,6月这三四天,科迪华和杜邦也分别宣布拆分独立。

原陶氏农业部门将和杜邦农业部门组成新的农业公司,公司将以“科迪华”命名;

陶氏除农业和电子材料外的部门与杜邦功能材料部门组成新的(陶氏)材料科学公司;

而陶氏的电子材料将于杜邦除农业和功能材料外的部门整合形成新的(杜邦)特种产品部门。

早在2018年,全球大公司中最引人注目的衰退来自通用电气,开始对自己动大手术。2018年6月,GE宣布将聚焦航空、发电和新能源三大业务,医疗业务独立,油气业务剥离,出售分布式发电业务。

通用电气是多元化跨国公司的缩影,事实上,即便是经营依然良好的多元化工业公司,近年来也在不断拆分。典型案例包括:2018年12月中旬,ABB宣布剥离其电网业务,出售给日立;2018年11月底,联合技术公司宣布将一分为三,聚焦航空领域,其电梯和暖通空调业务剥离为两家独立公司;2018年6月,霍尼韦尔宣布一拆为三,交通系统业务与家居安防业务分别独立;2018年10月,蒂森克虏伯在剥离钢铁业务后继续一分为二,分别聚焦工业业务和材料业务。

所有上述公司都希望简化总部规模和职能,加强业务板块的自由度。

拆分不是目的,加强细分业务的决策独立性和竞争力才是关键,这在如今快速变化的商业世界中正显得越来越重要。

外企的拆分,是多元化公司将其业务拆分为独立业务板块或公司,同时简化总部规模和业务结构,减少管理成本。也因此,外企的拆分背后,往往有激进投资者的身影,通用电气、蒂森克虏伯、ABB的拆分均是如此。

而国企的合并多是同类业务公司规模扩张的合并,力求减少无序竞争,在所在领域做大做强,加强国际竞争力。前述典型的南北车、宝钢武钢等合并,都是开展同类业务的大型国企的横向联合。

而这类合并在外企中也是趋势之一,如2016年,壳牌并购英国天然气公司(BG),即是同类业务合并。

更能说明这一趋势的两个案例是,联合技术一分为三,新公司聚焦航空领域,但它同时完成了对另一大航空供应商罗克韦尔柯林斯的收购,这笔价值300亿美元的收购是航空史上迄今最大的收购;

因此,外企的拆分潮和国企的合并潮,背后逻辑其实一致:多元化公司正在走向没落,围绕主营业务做专业化扩张,才能适应当今的竞争环境。

跟帖

查看更多跟帖 已显示全部跟帖